Zinsersparnis-Rechner

Kreditsumme wählen:

Laufzeit wählen:

Ihre Ersparnis mit unserem TOP-Zins

Echte aktuelle Zinsdaten unserer Kunden.

Abhängig von Faktoren wie Bonität und Eigenmitteln.

Du möchtest wissen, wie die aktuellen Zinsen für Immobilienfinanzierungen in Österreich aussehen?

Wir haben die Antworten für dich! In unserer stets aktuellen Zins-Grafik siehst du, wie sich die Zinsen für verschiedene Laufzeiten entwickeln und welche Vorteile du daraus ziehen kannst.

Von den Auswirkungen der EZB-Leitzinserhöhungen bis hin zu neuen Regulierungen und dem Wettbewerb unter den Banken – wir haben alle wichtigen Faktoren analysiert, um dir einen umfassenden Überblick über den aktuellen Markt zu bieten.

Dieser Beitrag soll dir helfen, die besten Entscheidungen für deine Immobilienfinanzierung zu treffen.

Wer bietet die günstigsten Kreditzinsen im Vergleich?

Wenn du deine benötigte Kreditsumme mit den aktuellen Kreditzinsen am Markt berechnen möchtest, verwendest du am besten den untenstehenden Kreditvergleich mit Marktüberblick:

Allgemein betrachtet, lassen sich die Kreditzinsen einer Wohnfinanzierung aber nicht so vergleichen, wie die Preise im Supermarkt.

Grund dafür ist die in Österreich (und nicht nur hier) übliche Betrachtung der Bonität der Kunden.

Banken vergeben die besten Konditionen an die Kunden, bei denen die Bank aus ihrer Sicht das geringste Risiko eines Ausfalls des Kredites trägt.

So kommt es vor, dass Kunde A bessere Konditionen bei einer Bank erhält, während Kunde B viel besser einer ganz anderen Bank aussteigt.

Es gibt außerdem große regionale Unterschiede in den angebotenen Konditionen. Das wiederum liegt an der Struktur der Banken in Österreich.

Eine Raiffeisenbank ist beispielsweise nicht nur eine Filiale einer Bank, sondern kann auch eine ganz eigene Bank mit eigenen Vorgaben und damit eigenen Konditionen und Kreditzinsen sein.

Unsere regional tätigen Finanzierungsspezialisten verbringen einen großen Teil ihrer Zeit damit, die besten Konditionen bei allen Banken im Vergleich für unsere Kunden zu finden. Sie übernehmen gerne den Kreditvergleich für dich, unverbindlich und kostenlos.

Zinsabsicherung – so schützt man sich vor steigenden Zinsen

1. Sicherheitspuffer herstellen

2. Fixzinsvereinbarung

3. Bauspardarlehen

4. Zinscap

5. Ansparen

Mehr Hintergrundwissen zu Kreditzinsen

Kreditzinsen selbst berechnen

Den monatlichen Kreditzins kann man zu jedem Zeitpunkt innerhalb der Laufzeit berechnen. Er verringert sich kontinuierlich, da er sich immer aus der noch offenen Restschuld errechnet. Daher kommt Monat für Monat ein niedrigerer Betrag heraus.

Formel für Kreditzinsen

(Finanzierungssumme x Zinssatz) / (100 x 12) = Zinsen

Familie Mustermann hat einen offenen Kredit bei einer Bank und will wissen, wieviel sie im aktuellen Monat an Kreditzinsen zahlt. Wir setzen in die Formel für Kreditzinsen einmal die Variablen ein:

Aktuell offener Rückzahlungsbetrag: 198.000 Euro

Effektivzins: 1,3% p.a.

(198.000 x 1,3) / (100 x 12) = 257.400 / 1.200

Die Kreditzinsen der Familie Fritz für den aktuellen Monat betragen € 214,50.

Dieser Betrag beinhaltet noch keine Tilgung, das sind ausschließlich die Kreditzinsen. Bei einer vereinbarten Rate von € 925 pro Monat, bedeutet dies im aktuellen Monat einen Tilgungsanteil von € 710,50. Im nächsten Monat sieht die Aufteilung zwischen Zinsen und Tilgung wieder anders aus, da sich die Restschuld bereits um € 710,50 reduziert hat. Mit ihr sinken auch die Zinsen.

Zinsen versus Zinssatz

Während Zinsen für den Euro-Betrag steht, ist der Zinssatz die Prozentgröße, die der Berechnung der Zinsen zu Grunde liegt. Umgangssprachlich spricht man oft über Zinsen, wenn eigentlich der Zinssatz gemeint ist.

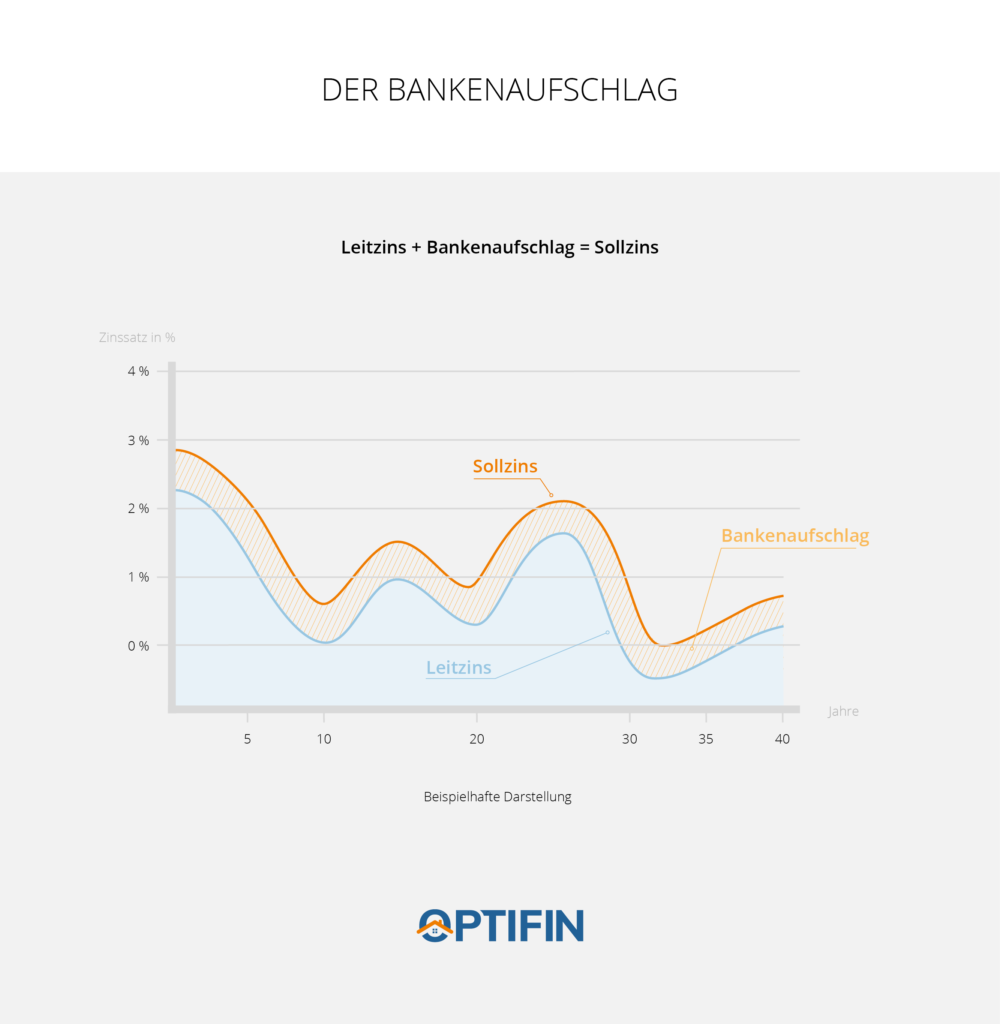

Kreditzinsen werden zum einen durch den Leitzins (beispielsweise der EURIBOR) und durch den Aufschlag der Bank berechnet. Dieser Bankenaufschlag, auch Marge genannt, ist der eigentliche Teil, an dem das Kreditinstitut verdient. Beeinflusst wird er durch die Bonität des Kunden, die internen Vorgaben und zum Teil durch Verhandlungsgeschick.

So kommt es, dass der 3-Monats-Euribor beispielsweise bei 0,2 Prozent liegt, der Zinssatz des Kreditnehmers aber bei 1,1 Prozent. Die Differenz von 0,9 Prozent ergibt sich aus dem Bankenaufschlag, der hier ebenfalls einfließt.

Außerdem kann man Zinsen noch in unterschiedliche Kategorien – je nach Kreditvertrag – einteilen.

Variable Kreditzinsen

Ein variabel verzinster Kredit ist anfänglich die günstigere Variante. Man startet mit dem niedrigeren Zinssatz, hat jedoch keinerlei Garantie darauf, dass die Zinsen auch so niedrig bleiben werden. Momentan befinden wir uns in Österreich (und ganz Europa) in einer so genannten Niedrigzinsphase, in der der Referenzzinssatz, der 3-Monats-Euribor teilweise sogar unter 0 liegt. Mehr zum Euribor etwas später.

Variable Kreditzinsen entwickeln sich während der gesamten Laufzeit also entsprechend dem Leitzins. Sie können über die Jahre sowohl steigen als auch fallen und beeinflussen so die monatliche Rate.

Wenn nun der 3-Monats-Euribor auf 2 Prozent steigt, bedeutet dies, dass der Kreditzinssatz mit ihm auf 2,9 Prozent steigt. Auch wenn es momentan für unwahrscheinlich gehalten wird, ist es durchaus möglich. In der Vergangenheit gab es Leitzinssätze von bis zu 5 Prozent und dadurch über 10 Prozent Effektivzins auf Konsumkredite.

Fixe Kreditzinsen

Die zweite Option ist eine fixe Verzinsung des Kredits, ein sogenannter Fixzinskredit dem wir einen eigenen Ratgeber gewidmet haben. Das ist mehr oder weniger das Gegenteil von variabel verzinsten Krediten, indem hier:

- die anfängliche Verzinsung ist höher als bei der variablen Variante

- der Zinssatz nach Vertragsabschluss konstant bleibt.

Es ist ein Irrglaube, dass der Fixzinssatz nicht vom Euribor abhängig sei. Fixzinsen bewegen sich genauso wie variable Zinsen, allerdings wird der Zinssatz zum Zeitpunkt der Vertragsunterschrift eingefroren und bleibt für den Kreditnehmer während der Laufzeit gleich.

Daher ist auch in Niedrigzinsphasen der Fixzins niedriger als sonst. Bei den meisten Krediten für Immobilien kommt der Fixzinskredit nach Ablauf einer vorher vereinbarten Laufzeit in eine variabel verzinste Phase. Man spricht von einer anfänglichen Fixzinsperiode. Je länger diese dauert, desto höher ist meist die Verzinsung, da die Bank für diese Zeit das volle Zinsschwankungsrisiko trägt.

Es gibt Banken, die mittlerweile ihre fixverzinsten Kredite sogar auf 40 Jahre Laufzeit vergeben. Üblicher sind 15 Jahre bis maximal zwanzig Jahre. Danach richtet sich der Zinssatz wieder nach dem aktuellen Euribor.

Hier kannst du mehr zu fixen oder variablen Zinsen erfahren.

Effektivzinssatz

Bei den oben angesprochenen Fix- oder variablen Zinssätzen sind wir vom sogenannten Sollzinssatz, auch Nominalzinssatz genannt, ausgegangen.

Dieser inkludiert den Leitzins und die Aufschläge der Kreditinstitute, nicht aber die sogenannten Kreditnebenkosten. Diese variieren stark von Bank zu Bank und sind auch von der Bonität des Kreditnehmers abhängig. Das erschwert dem Laien den Vergleich von unterschiedlichen Krediten.

Daher sind Banken seit 2016 verpflichtet, den Effektivzinssatz für Kredite anzugeben. Dieser inkludiert den Sollzins und die Kreditnebenkosten, sowohl die einmaligen wie auch die laufzeitabhängigen. Sie werden auf die Gesamtlaufzeit heruntergebrochen und ebenfalls in einem Prozentsatz pro Jahr dargestellt. Der Effektivzins ist also immer höher als der Sollzinssatz. Durch diese Größe werden nun Kreditangebote viel besser vergleichbar.

Wer selbst nachrechnen möchte, kann dazu unseren Effektivzinssatzrechner verwenden.

Nominaler Zinssatz / Sollzins

Der Sollzins wird auch Nominalzins genannt und ist der reine Zinssatz auf das geliehene Geld (den Kredit). Keine weiteren Kosten sind darin enthalten. Es gibt zwei Möglichkeiten, wie der Sollzins zustande kommt: Entweder handelt es sich um einen variablen Zinssatz, der sich über die Dauer der Finanzierung hinweg ändern kann oder um einen Fixzins, der immer gleich hoch bleibt.

Kreditzins bei tilgungsfreien Krediten

Die oben genannte Formel bezieht sich auf all jene Finanzierungsformen, die eine monatliche Tilgung der Gesamtsumme vorsehen, das ist die Mehrheit aller Kredite. Im Gegensatz dazu bleibt bei tilgungsfreien Krediten die Restschuld gleich hoch. Monatlich werden ausschließlich Zinsen zurückbezahlt, die Raten inkludieren keinerlei Tilgung.

Eine Formel zur Berechnung des monatlichen Zinses eines Kredites ist in diesem Fall nicht nötig, da die Zinsen aufgrund der gleichbleibenden Referenzgröße, dem Finanzierungsbetrag, immer gleich hoch bleiben. Ein Beispiel für einen tilgungsfreien Kredit ist der Generationenkredit, dem wir hier einen eigenen Beitrag gewidmet haben. Verändert sich jedoch der Leitzins erleben auch variabel verzinste Generationenkredite Schwankungen in der monatlichen Zinsbelastung.

EURIBOR

Wie kommt der EURIBOR überhaupt zustande? EURIBOR steht für Euro InterBank Offered Rate. Es ist also jener Zinssatz, zu dem sich ausgewählte europäische Banken gegenseitig Geld leihen, also Kredite vergeben.

Aus der täglichen Ermittlung dieses Zinssatzes ergeben sich unterschiedliche Leitzinsen. Sie werden von den Banken zur Berechnung herangezogen. Das sind der 3-, der 6- oder der 12-Monats-EURIBOR.

Natürlich werden auch Ausblicke in die weitere Zukunft getroffen. Sie sind aber weniger aussagekräftig. Bei österreichischen Kreditinstituten ist meist der 3-Monats-EURIBOR der Indikator bei der Berechnung von Finanzierungen. Bausparkassen in Österreich wiederum orientieren sich am 12-Monats-EURIBOR.

Sind nur variable Zinsen für Kredite vom Euribor abhängig?

Nein. Bei laufenden Krediten gilt: Nur jene Kredite mit variabler Verzinsung hängen vom 3-Monats-Euribor ab. Aber die generelle Zinsentwicklung wird durch den Euribor geprägt. Das bedeutet, dass über kurz oder lang auch die fixen Kreditzinsen steigen, wenn der Euribor hoch geht. Bestehende Verträge bleiben davon aber natürlich unangetastet. Daher gilt: Wer einen Kredit mit fixen Zinsen aufnehmen möchte, sollte dies auch während einer Niedrigzinsperiode tun.

Welche Faktoren beeinflussen die aktuellen Kreditzinsen?

Die Zinssätze für Immobilienkredite werden von einer Vielzahl an Faktoren beeinflusst, die von globalen wirtschaftlichen Bedingungen bis hin zu persönlichen Finanzverhältnissen reichen. Hier folgt ein detaillierter Überblick über die wichtigsten Faktoren:

- Geldpolitik der Zentralbank: Die Europäische Zentralbank (EZB) spielt eine entscheidende Rolle bei der Festlegung der Zinssätze, indem sie den Leitzins bestimmt. Ein niedriger Leitzins führt in der Regel zu niedrigeren Zinssätzen für Kredite, da die Kosten für Banken, Geld zu leihen, geringer sind. Dies fördert Investitionen und Konsum. Ein höherer Leitzins soll hingegen die Inflation bekämpfen, macht Kredite teurer und kann damit die Wirtschaft abkühlen lassen.

- Inflationserwartungen: In Zeiten hoher oder steigender Inflation tendieren Banken dazu, höhere Zinssätze zu verlangen. Sie tun dies, um den Verlust der Kaufkraft des Geldes über die Zeit auszugleichen. Eine niedrige Inflation führt tendenziell zu niedrigeren Zinssätzen.

- Wirtschaftliche Bedingungen: In Perioden wirtschaftlicher Unsicherheit oder Rezession können Zentralbanken die Zinssätze senken, um die Wirtschaft anzukurbeln. Umgekehrt können in Zeiten des Wirtschaftswachstums die Zinssätze steigen, um eine Überhitzung der Wirtschaft zu verhindern.

- Kreditnehmermerkmale: Die persönlichen Finanzen des Kreditnehmers, einschließlich Einkommen, Beschäftigungsstatus, Kreditwürdigkeit (Credit Score) und bestehende Schulden, beeinflussen ebenfalls die Zinssätze. Kreditnehmer mit höherem Risiko zahlen in der Regel höhere Zinsen.

- Beleihungsquote: Das Verhältnis des Kreditbetrags zum Wert der Immobilie (Loan-to-Value Ratio, LTV) ist ein weiterer wichtiger Faktor. Ein niedrigeres LTV-Verhältnis bedeutet weniger Risiko für die Bank und kann zu niedrigeren Zinssätzen führen.

- Laufzeit des Kredits: Die Dauer des Kredits kann ebenfalls einen Einfluss haben. Längere Laufzeiten bergen mehr Unsicherheit und können daher mit höheren Zinssätzen verbunden sein.

- Marktnachfrage und -angebot: Die allgemeine Nachfrage nach Krediten und das verfügbare Kreditangebot auf dem Markt können ebenfalls die Zinssätze beeinflussen. Hohe Nachfrage kann die Zinssätze nach oben treiben, während ein hohes Angebot an verfügbarem Kreditkapital die Zinssätze senken kann.

- Festzins versus variabler Zins: Die Art des Zinssatzes spielt eine Rolle. Variable Zinssätze können sich im Laufe der Zeit ändern und hängen von den oben genannten Faktoren ab, während Festzinssätze für die gesamte Laufzeit des Kredits unverändert bleiben.

Jeder dieser Faktoren kann sich je nach wirtschaftlichen Bedingungen und individuellen Umständen unterschiedlich auf die Zinssätze auswirken. Banken und Kreditinstitute bewerten diese Faktoren, um das Risiko eines Kredits zu bestimmen und den entsprechenden Zinssatz festzulegen.

Bauzinsen in Österreich

Bauzinsen in Österreich beziehen sich auf die Zinssätze, die für Baukredite oder Baufinanzierungen berechnet werden. Diese Finanzierungsform wird in der Regel genutzt, um den Bau oder Kauf von Immobilien zu finanzieren, sei es für den Eigenbedarf oder als Investition. Bauzinsen sind ein entscheidender Faktor bei der Kalkulation der Gesamtkosten eines Bauvorhabens, da sie bestimmen, wie viel ein Kreditnehmer über die Laufzeit des Kredits zusätzlich zum geliehenen Betrag an die Bank zurückzahlen muss.

Die Höhe der Bauzinsen in Österreich kann je nach Anbieter (Banken, Bausparkassen, etc.), der Bonität des Kreditnehmers, der Höhe des Eigenkapitals, der Laufzeit des Kredits, den aktuellen wirtschaftlichen Bedingungen und der Geldpolitik der Europäischen Zentralbank variieren. Ähnlich wie bei anderen Kreditarten können Bauzinsen entweder als fixe oder als variable Zinsen gestaltet sein:

- Fixe Zinsen bleiben über die vereinbarte Zinsbindungsdauer unverändert, was Planungssicherheit bietet, da die Höhe der Zinszahlungen über diesen Zeitraum gleichbleibt.

- Variable Zinsen können sich hingegen verändern und anpassen, basierend auf Veränderungen eines Referenzzinssatzes (z.B. Euribor). Dies bedeutet, dass die monatlichen Rückzahlungen steigen oder fallen können, je nachdem, wie sich die Zinssätze am Markt entwickeln.

In Österreich spielen neben den Zinssätzen auch Förderungen eine wichtige Rolle bei der Finanzierung von Bauvorhaben. Es gibt verschiedene staatliche und regionale Förderprogramme, die unter bestimmten Bedingungen Unterstützung bieten können, z.B. in Form von günstigen Krediten oder Zuschüssen. Diese Förderungen können dazu beitragen, die Gesamtkosten und somit die Belastung durch Bauzinsen zu reduzieren.

Beim Abschluss eines Baukredits ist es wichtig, neben den Zinsen auch andere Faktoren zu berücksichtigen, wie z.B. die Möglichkeit von Sondertilgungen, die Höhe von Bearbeitungsgebühren und die Flexibilität der Kreditkonditionen, um die für die individuellen Bedürfnisse passendste Finanzierungslösung zu finden.

Unsere OPTIFIN Finanzierungsspezialisten unterstützen dich gerne bei deiner Entscheidung für den optimalen Kredit.

Wie berechnet man Kreditzinsen?

Die Formel zur Berechnung von Kreditzinsen lautet: (Finanzierungssumme x Zinssatz) / (100 x 12) = Zinsen. Dabei sollte stets der effektive Zinssatz verwendet werden.

Welche Bank hat die günstigsten Kreditzinsen?

In Österreich kann man Kreditzinsen nicht wie Supermarkt Preise vergleichen. Banken vergeben ihre Konditionen für Kredite aufgrund der Bonität, wenn Bank A also für einen Kunden das günstigste Angebot anbietet, gilt das nicht automatisch für andere Kunden. Einen schnellen Überblick über die aktuell machbaren Konditionen gibt unser Kreditvergleich mit Marktüberblick.

Wie schützt man sich vor steigenden Zinsen?

Zum Schutz vor steigenden Zinsen gibt es mehrere Möglichkeiten: 1. geringere Finanzierungssumme wählen, damit die Rate auch bei hohen Zinsen leistbar bleibt 2. Kredit mit fixierten Zinsen abschließen 3. Bauspardarlehen wählen 4. Zinscap kaufen 5. Bei niedrigen Zinsen zusätzlich wegsparen um für den Notfall finanzielle Reserven aufzubauen

Woraus bestehen Kreditzinsen?

Die Kreditzinsen bestehen aus dem Leitzins (meist der 3 Monats EURIBOR) dem Bankenaufschlag und den eingerechneten Nebenkosten wie der Kontoführungsgebühr. Die Summe nennt man Effektivzins.

Wie hoch sind derzeit die Kreditzinsen in Österreich?

Aktuell liegt der variable Zinssatz für Kredite bei rund 2%, die fixen Zinssätze beginnen bei ca. 3,5%. Es ist zu erwarten dass die Zinsen im Verlauf des ersten Quartals 2023 noch etwas weiter steigen.

Hallo,

Ich habe demnächst vor mir eine Immobilie zu Kaufen(lange Laufzeit ca. 35-40 J.). Was mir so unsicher macht sind die Zinsen. Mit einem Fix zins habe ich hohe Monatsraten im Gegenzug zum variablen zinsen. Mein Berater empfiehlt mir aber den variablen zins was mich bisschen skeptisch macht. Meine Frage ist, gehe ich in einen großen Risiko wenn ich den variablen zins wähle, Wie kann sich das in 10J. ändern, ist jetzt eine rede von Zinssatz Erhöhung?

Mfg

Guten Tag,

das ist eine sehr schwierige Frage. Eine Empfehlung darf hier rechtlich schon nicht gegeben werden, man kann aber Vor- und Nachteile aufzählen, die Entscheidung müssen Sie selbst treffen.

Sehr vereinfacht gesagt, ist der Fixzins das sichere Produkt und der variable Zins das riskante. Wie hoch dieses Risiko tatsächlich ist, hängt aber davon ab, wie viel von Ihrem monatlichem Budget von der Kreditrate eingenommen wird.

Ein Ansatz dazu kann auch sein, die jetzige Rate mit unserem Kreditrechner einmal mit 4,5% oder sogar mit 6% hochzurechnen. In einem Worst Case Szenario (so weit man das einschätzen kann) sieht man so, welches Risiko der variable Zinssatz mit sich bringt. Können Sie sich die hohe Rate auch noch gut leisten? Dann spricht nichts gegen den variablen Zins, wenn Sie sich damit gut fühlen.

Haben Sie kein gutes Gefühl, dann können Sie auch den Fixzins wählen, ja der ist teurer, Sie müssen sich aber keine Gedanken mehr machen.

Wenn Sie wissen wollen ob das Angebot passt, können Sie uns auch gerne eine unverbindliche Anfrage schicken und wir sehen uns das gerne unverbindlich an.

Schöne Grüße

Mario Schantl

Wir haben aktuell einen Hypothekarkredit 100% variabel (Aufschlag 0,75%) und zahlen aktuell 0,125% Zinsen. Aufgrund der derzeitigen Unsicherheit haben wir uns einen Fixzins von der Bank anbieten lassen und haben ein Angebot mit 1% auf 10 Jahre erhalten. Monatlich macht das ca 300€ mehr aus, wobei wir die ersten 10 Tage (wenn ich vom Niedrigzins ausgehe) natürlich viel weniger tilgen und das 7-fache an Zinsen zahlen. Da wir gerade am Anfang unserer 30 Jahre Rückzahlung sind, stellen wir uns die Frage ob es sich tatsächlich auszahlt umzusteigen. Denn so können wir aktuell noch mehr tilgen und die Gesamtsumme wird schneller niedriger (wovon sich ja auch die variablen Zinsen berechnen), als bei der Fixzinsvariante. Zumal es nach 10 Jahren dann sowieso auf variabel umgestellt wird. Es ist eine sehr schwere Entscheidung. Sollte der Euribor natürlich jetzt sehr schnell und stark ansteigen, hätten wir bestimmt Zahlungsschwierigkeiten. Wobei wir eine weitere Immobilie besitzen (ohne Verbindlichkeiten) die wir im absoluten Notfall veräußern könnten. Kann man absehen wie stark oder wie schnell die Zinsen steigen werden? Zb 0,2% p.a oder auch gleich 1% p.a oder sogar noch mehr? Herzlichen Dank

Leider können wir dazu keinen Rat geben. Die Zinsen kann niemand voraus sagen. Hier hilft eher sich selbst verschiedene Szenarien auszurechnen (hier können Sie den Zinssatz beliebig variieren https://www.optifin.at/wohnkreditrechner/) und sich zu überlegen, wie es mit dem monatlichen Budget aussieht, sollten die Zinsen tatsächlich steigen.

In der (nicht all zu fernen) Vergangenheit war das Bauspardarlehen mit seiner 6% Obergrenze aber ein gerne gewähltes Finanzierungsprodukt. Soll nicht heißen dass wir davon ausgehen wieder so hohe Zinssätze in den nächsten Jahren zu erwarten, aber man sollte sich gedanklich damit befassen.