Update zur KIM-Verordnung (VO) 2025

Die im Frühjahr 2025 erwartete Aufhebung der KIM-Verordnung (Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung) in Österreich stellt eine bedeutende Entwicklung für den Immobilienmarkt und zukünftige Kreditnehmer dar. Diese Verordnung, die seit 2022 in Kraft ist, führte zu strengeren Richtlinien bei der Vergabe von Wohnkrediten, um Risiken im Finanzsystem zu minimieren.

Auswirkungen des Auslaufens der KIM-VO

Höhere Flexibilität bei der Kreditvergabe: Mit dem Auslaufen der KIM-Verordnung im Juni 2025 erhalten Banken mehr Spielraum bei der Kreditvergabe. Dies bedeutet, dass die strengen Auflagen bezüglich Eigenkapitalquote (mind. 20%), Schuldendienstquote (max. 40% des Nettoeinkommens) und maximaler Laufzeit (35 Jahre) gelockert werden könnten.

Einfachere Kreditaufnahme: Das Ende der KIM-Verordnung könnte es für viele Kreditnehmer einfacher machen, eine Immobilienfinanzierung zu erhalten. Insbesondere Personen mit geringerem Eigenkapital oder einem höheren Schuldendienstanteil könnten von den gelockerten Kriterien profitieren.

Verwantwortungsvolle Kreditvergabe bleibt wichtig: Obwohl die KIM-Verordnung ausläuft, betont das Finanzmarktstabilisierungsgremium (FMSG), dass eine verantwortungsvolle Kreditvergabe weiterhin Priorität haben muss. Banken werden weiterhin darauf achten, die Kreditwürdigkeit der Antragsteller sorgfältig zu prüfen, um das Risiko von Kreditausfällen zu minimieren.

Die KIM Verordnung im Überblick:

- Maximale Beleihungsquote von 90 Prozent

- Mindestens 20 Prozent Eigenkapital (gemessen an Projektkosten plus Nebenkosten)

- Maximale Schuldendienstquote (Anteil der Rate vom Haushaltsbudget) von 40 Prozent

- Maximale Finanzierungslaufzeit von 35 Jahren

Historisch niedrige Zinsen, lockere Vergabekriterien – in den vergangenen Jahren gab es für künftige Besitzer eines Eigenheims kaum Auflagen bei der Beantragung eines Wohnkredites.

Ein Bauboom war die Folge. Viele ergriffen ihre Chance, nahmen zunehmend höhere Finanzierungen auf und verwirklichten ihren Traum von der eigenen Immobilie.

Der Europäische Rat für Systemrisiken (European Systemic Risk Board, kurz ESRB), der seinen Sitz bei der Europäischen Zentralbank (EZB) in Frankfurt am Main hat, forderte im Frühjahr eine strengere Reglementierung bei der Vergabe von Wohnkrediten. Die Österreichische Finanzmarktaufsicht regierte darauf. Sie erließ im Juni eine neue Verordnung, die mit Anfang August in Kraft trat und vorerst auf drei Jahre befristet gültig ist.

Viele Kriterien, die bisher als Empfehlungen im Ermessen der jeweiligen Bank lagen, sind nun Pflicht. Für den Kreditnehmer führt das aber nur bedingt zu Verschärfungen. Denn viele Banken haben die empfohlenen Richtlinien schon zuvor als Grundlage für die Entscheidung über eine Kreditvergabe herangezogen.

20 % Eigenkapital vorgeschrieben

Das wohl relevanteste Kriterium betrifft das Eigenkapital der Kreditnehmer. Die Beleihungsquote darf künftig bei maximal 90 Prozent liegen.

Das bedeutet, dass die Bank maximal 90 Prozent des geschätzten Marktwertes der Immobilie finanzieren darf, Nebenkosten (rund 10 %) exklusive. Im Umkehrschluss müssen mindestens 20 Prozent der Projektkosten inklusive Nebenkosten an Eigenkapital vorhanden sein.

Ein Beispiel:

Familie Mustermann möchte ein Einfamilienhaus erwerben.

Es kostet inklusive Grundstück 500.000 Euro. Die Bank schätzt Grundstück und Immobilie auf denselben Wert und vergibt an die Familie eine Kreditsumme von 450.000 Euro (90 %).

Um den Kauf und die Nebenkosten stemmen zu können, muss Familie Mustermann 100.000 Euro Eigenkapital (20 %) investieren.

Maximal 40 Prozent von Nettoeinkommen

Die neuen Vergabekriterien beinhalten zudem einen Passus zur so genannten Schuldendienstquote. Darunter versteht man jenen Anteil der Nettoeinkünfte, der zur Bezahlung fälliger Tilgungen aufgewendet wird.

Sprich: Die Höhe der Finanzierungsrate im Verhältnis zum monatlichen Nettoeinkommen. Diese Quote darf laut neuen Kriterien 40 % nicht übersteigen.

Ein Beispiel:

Bleiben wir bei Familie Mustermann, die 450.000 Euro aufnehmen möchte. Bei einer Laufzeit von 35 Jahren und einem Zinssatz p.a. von 2 % ergibt das eine monatliche Rate in Höhe von knapp 1.515 Euro. Um die Quote von 40 % zu erfüllen, muss Familie Mustermann über ein monatliches Nettoeinkommen von rund 3.787 Euro verfügen.

Begrenzte Laufzeit

Ein weiterer Punkt der neuen Vorgaben betrifft die Finanzierungslaufzeit. Sie wurde auf maximal 35 Jahre beschränkt. Dieses Kriterium wird den Kreditnehmer wohl am wenigsten hart treffen. Denn bereits in der Vergangenheit wurden selten Finanzierungen mit längeren Laufzeiten vergeben.

Weitere Richtlinien

Die mit August in Kraft getretene Verordnung enthält noch weitere Richtlinien, die in erster Linie an die Banken gerichtet sind. Diese besagen:

- Kreditinstitute erhalten ein Ausnahmekontingent von 20 Prozent

- 10 % Ausnahmekontingent bei der Schuldendienstquote

- 5 % Ausnahmekontingent bei der Laufzeit

- Finanzierungen bis zu 50.000 Euro sind von der Verordnung ausgenommen

- gilt für maximal 2 Prozent aller einschlägigen Finanzierungen des jeweiligen Instituts („institutsbezogenes Geringfügigkeitskontingent“)

Das sind grundsätzlich gute Nachrichten für Kreditnehmer. Denn Banken dürfen künftig noch Ausnahmen machen. Diese werden sie auch in Anspruch nehmen, sind sich Experten einig. Ein Fünftel aller Finanzierungen darf eine der Obergrenze überschreiten.

Das bedeutet, dass in Einzelfällen die Eigenkapitalquote unter 20 Prozent, die Schuldendienstquote über 40 Prozent oder die Laufzeit über 35 Jahre liegen darf.

Dennoch handelt es sich dabei um Ausnahmen von der Regel – nicht jede Bank wird eine solche auch in Betracht ziehen.

Was an sich ein Vorteil ist, macht es dem Kreditnehmer jedoch schwieriger, den Überblick zu behalten. Welche Bank gewährt Ausnahmen? Welche Bank braucht wie lange für die Bewertung? Und welche Bank bietet welche Konditionen?

Schon vor den Neuerungen war es hilfreich, sich mehrere Angebote unterschiedlicher Banken vorlegen zu lassen. Das gilt nun umso mehr.

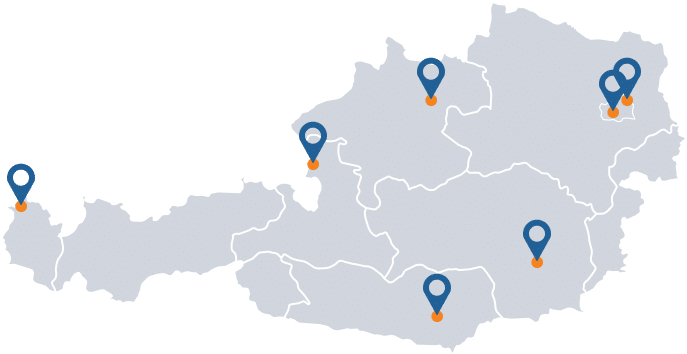

Die OPTIFIN-Finanzierungsexperten greifen auf ein Portfolio von rund 80 Banken im In- und Ausland zurück und helfen dir gerne bei deiner Suche nach der optimalen Finanzierung.