Gesamtkreditbetrag (tatsächlicher Auszahlungsbetrag) EUR 192.227,-

Kreditlaufzeit 30 Jahre = 360 Monate

Sollzinssatz 1,125 % p.a.*)

Bearbeitungsspesen EUR 6.000,- **)

Grundbucheintragungsgebühr EUR 2.880,- ***)

Monatliche Kreditrate EUR 656,25

Effektiver Jahreszinssatz 1,400%

Gesamtbetrag zu zahlen EUR 236.250,99

*) Kondition: abhängig von Bonität, Volumen, Laufzeit, Verwendungszweck und Besicherung.

**) Einmalig 3% vom Kreditnominale.

***) Einmalige Gebühr: 1,2% vom Kreditnominale zzgl. 20% Nebengebührensicherung. Der Kreditvertrag ist durch ein grundbücherliches Pfandrecht zu besichern. Stand: 1. November 2017

Der Zinssatz für die individuellen Finanzierungsprojekte von mehr als 50% der Realfinanz Kunden läge unter Berücksichtigung der zu Grunde liegenden Sollzinsbindung und Annahmen aktuell bei 1,125% p.a. Sollzinssatz bzw. 1,400% p.a. effektiver Jahreszinssatz. Die Ermittlung des effektiven Jahreszinssatzes erfolgte mit folgenden Parametern: Rückzahlung in 360 monatlichen Pauschalraten; 3% Bearbeitungsgebühr bzw. Vermittlungsvergütung des nominalen Kreditbetrages; Grundbuchseintragungsgebühr 1,2% vom Kreditnominale zzgl. Nebengebührensicherstellung, Schätzgebühr EUR 399,00; Beurkundungsgebühr EUR 450,00 (gibt es eigentlich fast nirgendwo mehr); Legitimationsentgelt EUR 90,00; Abfrage KSV und GB Auszug je € 28,00. Sämtliche Werte in der Berechnung verstehen sich als unverbindliche Richtwerte und sind von Bonität, Volumen, Laufzeit, Verwendungszweck und Besicherung abhängig.

Das Wichtigste in Kürze

- Die wohl relevantesten Gründe für eine Umschuldung sind: Niedrige Zinssätze und Schutz vor steigenden Zinsen.

- Eine Umschuldung bringt auch Nebenkosten mit sich. Man muss daher berechnen, ob das Einsparungspotential die Kosten übertrifft. Nur dann macht eine Umschuldung überhaupt Sinn.

- Eine Umschuldung soll dem Kreditnehmer bessere Konditionen verschaffen.

- Mögliche Änderungen sind: Kürzere oder längere Laufzeit, Verwandlung eines Fixzinskredits in einen variabel verzinsten oder umgekehrt, Änderung der Finanzierungsart, Zusammenlegung mehrerer bestehender Kredite, schlichter Wechsel aufgrund günstigerer Konditionen.

- Unsere Finanzierungsspezialisten rechnen für dich gerne deine optimalen Möglichkeiten und das Einsparungspotential durch.

Nebenkosten bei der Umschuldung

Eine Umschuldung bringt gewisse Nebenkosten mit sich. Daher solltest du genau durchrechnen, ob sich der Kreditwechsel tatsächlich lohnt.

Folgende Kosten fallen bei einer Umschuldung an:

- Vorfälligkeitsentschädigung: Sie ist landläufig auch als Pönale bekannt. Unter einer Vorfälligkeitsentschädigung versteht man Spesen, die die Bank für den Entgang der Zinsen bei einer vorzeitigen Vertragsauflösung, verrechnet. Meist liegen diese bei 1 % der vorzeitig getilgten Summe und sind auf Fixzinskredite anwendbar. Variable Kredite haben in der Regel keine Vorfälligkeitsentschädigung. Details dazu findet man im jeweiligen Kreditvertrag.

- Die neue Bank wird außerdem die Liegenschaft noch einmal bewerten.

- Eintragungsgebühren ins Grundbuch: Durch die Umschuldung muss das Pfandrecht erster Stelle auf eine neue Bank überschrieben werden. Das kostet 1,2 % der Hypothek, außerdem die Bearbeitungsgebühr der Bank und den Notariatsakt.

Worum geht es bei der Umschuldung?

Unter der Umschuldung einer privaten Finanzierung wird der bestehende Kredit durch eine oder mehrere neue Finanzierungen ersetzt. Eine Umschuldung macht dann Sinn, wenn durch sie bessere Konditionen für den Kreditnehmer erzielt werden. Ziel ist es also, die monatlichen Raten durch Änderungen der Laufzeit, der Finanzierungsform oder des Finanzierungsinstitutes langfristig zu reduzieren.

Eine Umschuldung kann etwa so aussehen:

- Umwandlung einer Finanzierung mit kürzerer Laufzeit in eine mit langer Laufzeit

- Umwandlung einer variabel verzinsten Finanzierung in einen Fixzinskredit oder umgekehrt

- Wechsel von einem Bauspardarlehen zu einem Hypothekarkredit oder umgekehrt

- Zusammenlegung mehrerer Finanzierungen zu einem „größeren“ Kredit.

- Wechsel auf einen Kredit mit günstigeren Konditionen.

Gründe für eine Hauskredit Umschuldung

Genauso individuell wie die Wahl der richtigen Finanzierung ist auch die Motivation für eine Umschuldung. Während sich beim einen die Lebenssituation verändert hat, will der andere schlichtweg die monatliche Kreditrate reduzieren.

Folgende sind die Hauptmotive, den bestehenden Kredit zu prüfen:

- Veränderung der persönlichen Lebensplanung (Jobwechsel, Schwangerschaft)

- Änderung des Leitzinssatzes (EURIBOR)

- Verlängerung der Fixzinsperiode

- Verlängerung der Laufzeit (meist, um günstigere Raten zu erhalten)

- Auflösung eines risikoreichen oder teuren Fremdwährungskredits

- Aufstockung der Finanzierungssumme (bei einem Zubau oder Zukauf, Sanierung, Modernisierung etc.)

- Änderung der Sicherheiten

- Änderung der persönlichen Risikobereitschaft in Bezug auf fixe und variable Verzinsung

- Verbesserung/Verschlechterung der Bonität.

Wann rentiert sich eine Umschuldung?

Ob sich Umschulden rentiert oder nicht, kann man im ersten Schritt mit dem OPTIFIN Umschuldungsrechner selbst bewerten.

Grundsätzlich sind aber mehrere Faktoren entscheidend:

- Pönalkosten oder Vorfälligkeitsentschädigung: Diese fällt bei Immobilienkrediten in der Regel an. Speziell wenn es sich um Fixzinskredite handelt, enthalten die Kreditverträge solche Klauseln. Die gute Nachricht: Meist beträgt die Pönale 1 % der offenen Finanzierungssumme. Das steht einer Umschuldung eher selten im Weg.

- Je kürzer die offene Kreditlaufzeit des alten Kredites desto geringer auch die Ersparnis: Wenn schon ein großer Teil der Finanzierung getilgt wurde, sind nur mehr wenig Zinsen übrig, die man einsparen kann. Denn zu Beginn des Kredites stecken in jeder Rate mehr Zinsen als gegen Ende der Laufzeit. Der Anteil reduziert sich Monat für Monat. Ersichtlich ist dies im Tilgungsplan, den man von der Bank anfordern kann bzw. der dem Kreditvertrag beiliegen sollte.

- Nebenkosten berücksichtigen: Eine Umschuldung ist nichts anderes als ein neuer Kredit mit neuer Besicherung. Daher fällt auch ein Großteil der Finanzierungs-Nebenkosten erneut an. Das sind vor allem die Pfandrechtseintragung ins Grundbuch und die Bearbeitungsgebühren der Bank sowie die Kosten des Notars.

Ablauf einer Umschuldung

Über eine Umschuldung macht man sich der Regel erst Gedanken, wenn bereits eine laufende Finanzierung besteht. Mit ihr nimmt man streng genommen eine weitere Finanzierung in Anspruch, die die alte ablöst oder mehrere alte Finanzierungen bündelt. Der Ablauf von der Überlegung bis zur neuen Finanzierung kann so aussehen:

- Finanzierung analysieren und Entschluss fassen

Auch wenn du bereits eine Finanzierung abbezahlst, lohnt es sich, am Ball zu bleiben und die aktuellen Finanzierungskonditionen im Auge zu behalten. Wie sind die eigenen Konditionen im Vergleich zu Konditionen aktueller Finanzierungen? Besteht hier Optimierungsbedarf? Wenn ja, wie viel Laufzeit ist noch offen? - Angebote einholen

Bist du zu dem Schluss gekommen, dass sich deine Finanzierung optimieren lässt, kannst du konkrete Umschuldungs-Angebote von anderen Finanzierungsinstituten einholen. Willst du dir diese Arbeit nicht selbst antun oder weißt du nicht, ob eine Umschuldung wirklich etwas bringt, beraten dich die OPTIFIN Finanzierungsspezialisten gerne kostenfrei und unverbindlich. - Angebote vergleichen

Sobald Angebote vorliegen, geht es ans Vergleichen. Kannst du bei den Raten Einsparungen vornehmen, sind andere Laufzeiten oder Finanzierungsformen möglich? Dabei darfst du auch die Nebenkosten nicht außer Acht lassen. Nur wenn du inklusive dieser immer noch einsparst, lohnt sich eine Umschuldung. Der Vergleich diverser Angebote kann teilweise etwas kompliziert erscheinen. Keine Angst, auch hier unterstützen dich die OPTIFIN Finanzierungsexperten gerne und helfen dir bei der Einschätzung der Lage. - Finanzierung abschließen

Wenn du eine optimale neue Finanzierung gefunden hast, steht der Umschuldung nichts mehr im Weg. Du kannst den neuen Finanzierungsvertrag unterzeichnen. Der alte Kredit wird von der neuen Bank getilgt, allfällige Sicherheiten wie die Hypothek im Grundbuch gehen auf das neue Finanzierungsinstitut über. Die Umschuldung ist abgeschlossen.

Umschuldungs-Rechner

Mit unserem Umschuldungsrechner lässt sich grob berechnen, ob sich die Umschuldung finanziell rechnen wird. Am besten kontaktiere uns aber direkt, damit wir eine exakte Kalkulation für dich durchführen können. Natürlich unverbindlich und kostenlos.

Umschuldung eines Bauspardarlehens

Bauspardarlehen sind in einer Niedrigzinsphase weniger beliebt. Warum? Weil diese Art der Finanzierung Zinslimits aufweist – sowohl nach oben als auch nach unten. Etwa liegen diese Unter- beziehungsweise Obergrenzen bei 1,25 % und 6 %. Hypothekarkredite sind in einer Niedrigzinsphase günstiger zu bekommen. Als der EURIBOR vor Jahren noch Werte um die 4 % erreichte, war das Bauspardarlehen hingegen sehr beliebt – wenngleich auch die Untergrenze damals meist bei 3 % lag. In der Regel zeichnet sich diese Finanzierungsform durch eine lange Laufzeit von bis zu 35 Jahren aus.

Wir haben dem Thema „Bauspardarlehen“ einen eigenen Artikel gewidmet. Fazit daraus: Ältere Bauspardarlehensverträge sind oft wesentlich teurer als aktuelle Hypothekarkredite. Auch hier stellt sich die Frage, ob sich eine Umschuldung lohnt. Möglich ist es natürlich. Als Richtwert kann man sagen: Wenn die Laufzeit noch mehr als 15 Jahre beträgt, solltest du dir auf jeden Fall Kreditangebote dafür einholen. Eine Umschuldung könnte dir Geld sparen.

Laufzeit erhöhen und Rate reduzieren

Der Fachbegriff dafür ist die sogenannte Prolongation. Durchgeführt wird so etwas meist bei der bestehenden Bank und zum Zwecke der Ratenreduktion. Die Chancen dafür stehen dann hoch, wenn die Bonität des Kreditnehmers gut ist. Leider ist dies in vielen Fällen nicht mehr gegeben, wenn eine Reduktion notwendig ist. Teilweise ist es dann möglich, bei anderen Banken mittels einer Umschuldung in Verbindung mit längerer Laufzeit zum Erfolg zu kommen.

Beispielsweise lag der 3 Monats EURIBOR, der so gut wie allen Finanzierungen zugrunde liegt, 2008 bei über 5 %.

Auch die Margen, also der Aufschlag, den Banken auf den EURIBOR legen und an dem sie selbst verdienen, war früher deutlich höher.

Wie groß Unterschiede dabei die eigene Geldbörse belasten, zeigt ein Rechenbeispiel:

Ein Kreditnehmer mit einer Finanzierung über € 200.000,- und einer Laufzeit von 25 Jahren hat einen Fixzinskredit mit 3 %.

Er bezahlt dafür eine Rate von ca. € 1.005,- .

Angenommen der Kreditnehmer erhält nun ein Angebot mit Fixzins von 2%. Die Differenz auf die gesamte Laufzeit wären stolze 32.400,- oder monatlich 108,- weniger. Kleine Änderungen im Zinssatz können also gravierende Auswirkungen auf das Umschulden haben.

Die Kosten einer Umschuldung

Wie bereits weiter oben angesprochen, sind die Umschuldungskosten einer der wichtigsten Faktoren, ob eine Umschuldungsfinanzierung günstiger ist als der bestehende Kredit oder nicht.

Anfallende Kosten können sein:

- Pönale

- Schätzung / Begutachtung

- Bearbeitungsgebühren

- Pfandrechtseintragung ins Grundbuch

- Notarielle Beglaubigung

Vorzeitige Umschuldung

Es ist möglich, eine vorzeitige Umschuldung vornehmen zu lassen. In diesem Fall kann es zur Forderung einer Entschädigungszahlung kommen. Die Höhe richtet sich dabei nach der Kreditsumme und beträgt meist 1 % der offenen Finanzierungssumme.

Wann sich umschulden auszahlt

Häufig wird dann eine Umschuldung in Anspruch genommen, wenn die Laufzeit, die Finanzierungsform oder die Art der Verzinsung gewechselt werden sollen. Darüber hinaus ist eine Umschuldung das Mittel zur Wahl, wenn:

- mehrere Kredite nebeneinander laufen. Dann ist es von Vorteil, diese auf einen einzigen Kredit zusammenzufassen. Alles, was man dafür benötigt, ist ein Kredit zu attraktiven Konditionen in der Gesamthöhe aller Verbindlichkeiten. Achtung: Für Konsumkredite ist dies meist nicht möglich, da diese nicht grundbücherlich besichert werden.

- man sich in einer Niedrigzinsphase befindet. Dann ist durchaus zu erwarten, dass die Ratenhöhe durch eine Umschuldung dauerhaft gesenkt werden kann.

- die Ratenhöhe durch längere Laufzeit gesenkt werden soll – auch das ist eine durchaus übliche Variante für all diejenigen, die ihre monatliche Rate dauerhaft senken wollen, um auf diese Weise mehr finanziellen Spielraum zu haben.

Optimal Umschulden – Stolperfallen vermeiden

Eine Umschuldung ist im Grunde genommen nichts anderes, als der Abschluss eines neuen Finanzierungsvertrags. Wie bei jeder Finanzierung sollte auch die Umschuldung wohl überlegt sein. Sie kann monatlich einiges an Geld sparen. Oder aber zur Stolperfalle werden. Damit dir das nicht passiert, solltest du folgende Fehler vermeiden:

- Nebenkosten nicht beachten: Bei einer Umschuldung fallen wie bei jedem Abschluss einer Finanzierung Nebenkosten an. Kalkulierst du diese nicht ein, kann es passieren, dass du am Ende doch nicht wie erhofft günstiger aussteigst.

- Übrige Laufzeit nicht beachten: Eine Umschuldung macht in den meisten Fällen nur dann Sinn, wenn die Finanzierung noch über einige Jahre läuft. Als Richtwert gilt: Beträgt die Laufzeit noch mehr als 15 Jahre, solltest du dich unbedingt über die Möglichkeit einer Umschuldung informieren.

- Zu wenige Angebote einholen: Unterschiedliche Banken haben unterschiedliche Angebote. Je mehr du miteinander vergleichst, desto höher ist die Wahrscheinlichkeit, das optimale Umschuldungs-Angebot zu finden.

- Nicht mit eigener Bank sprechen: Bei Umschuldung denkt man in erster Linie an einen Bankenwechsel. Doch auch die Bank, bei der die Finanzierung abgeschlossen wurde, ist vielleicht gesprächsbereit und kann dir ein Angebot zu neuen Konditionen machen.

- Falsche Berechnung: Der richtige Vergleich macht’s aus. Auch dabei können einem Fehler unterlaufen, etwa wenn die Laufzeit des bisherigen Kredites und jene des neuen Kredites nicht gleich gewählt werden. Nur wenn die einzelnen Daten beim Vergleich korrekt angesetzt werden, können Ersparnis oder Kosten richtig abgelesen werden.

Die OPTIFIN Finanzierungsspezialisten unterstützen dich gerne in der Berechnung deiner Möglichkeiten und zeigen dir mögliche Optionen auf.

Umschuldungskredit vergleichen mit OPTIFIN

Je mehr Angebote eingeholt werden können, desto günstiger wird die Umschuldung ausfallen. Nur durch den Vergleich kann das aktuell optimale Angebot herausgefiltert werden.

Unzählige Offerte einzuholen, zu prüfen und zu vergleichen ist also unbedingt notwendig. Manchmal kann es dabei passieren, dass man den Überblick verliert. Laien können sich aus den Angaben im Offert möglicherweise keinen Reim machen, und geben auf, obwohl sie vielleicht gerade genau das Angebot in Händen halten, mit dem sie sich jede Menge Bares einsparen könnten.

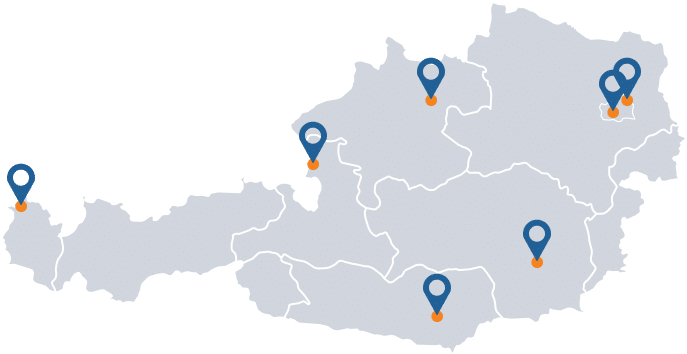

OPTIFIN arbeitet mit über 80 Banken zusammen. Unsere Finanzierungsspezialisten sind Profis auf ihrem Gebiet, und arbeiten österreichweit. Sie kommen gerne jederzeit zu dir nach Hause oder beraten dich digital, um dich umfassend über deine Möglichkeiten zu informieren. Im Anschluss holen sie gerne Angebote ein und vergleichen diese auf ihre Qualität. Durch ihre hohe Fachkompetenz sind die OPTIFIN-Finanzierungsspezialisten in der Lage, das optimale Angebot für deine Umschuldung herauszuarbeiten. Im nächsten Schritt rechnen sie gerne aus, wie viel du dir bei einer Umschuldung nach den Nebenkosten tatsächlich einsparen kannst.

Das ist die intelligente Art, um seine Finanzen in den Griff zu bekommen, und anschließend gut im Blick zu haben.

Umschuldung: Ja oder nein?

Abhängig von deinen Konditionen, der verbleibenden Laufzeit und der noch aushaftenden Restschuld, kann sich eine Umschuldung für dich lohnen. Wenn du deinen Kredit- oder Darlehensvertag vor 2015 abgeschlossen hast, prüfe ihn auf jeden Fall. Wir von OPTIFIN helfen dir dabei gerne.

Zu bedenken gilt, dass eine Umschuldung auch mit Kosten verbunden ist, die natürlich niedriger sein müssen als die Zinsersparnis. Geänderte Lebensverhältnisse und Zahlungsengpässe sind nur zwei der möglichen Motive für eine Umschuldung. Ändert sich damit die Laufzeit der Finanzierung, verändern sich auch die monatlichen Raten.

FAQs

Wann ist eine Umschuldung sinnvoll?

Dann, wenn nach Berücksichtigung aller Nebenkosten und eventueller Stornogebühren noch ein positives Ergebnis zu erwarten ist. Am besten lässt sich das in einem unverbindlichen Gespräch mit einem unserer Finanzierungsspezialisten klären.

Was kostet eine Umschuldung?

Hier muss man zwischen den Kosten für die Auflösung des bestehenden und für die Kosten für den neuen Kredit unterscheiden. Bei der Auflösung benötigt man den bestehenden Kreditvertrag, die Kosten reichen hier von 0,- bis ca. 1% der offenen Kreditsumme. Beim neuen Kredit fallen die üblichen Finanzierungsnebenkosten von etwa 5% (inkl. Grundbuchseintragung der Bank) an.

Wie funktioniert eine Umschuldung?

Im Grunde wird ein neuer Kredit aufgenommen und damit der alte abgedeckt. Vor jeder Umschuldung sollte aber die bestehende Bank kontaktiert werden, oft besteht auch hier die Möglichkeit (je nach aktueller Zinslage) auf einen besseren Zinssatz umzusteigen.

Wir haben vor 18 Jahren ein Bauspardarlehen aufgenommen. 12 Jahre sind davon noch offen. An sich überlegen wir, auf einen Hypothekarkredit umzuschulden. Sie schreiben in Ihrem Beitrag, dass man noch zumindest 15 Jahre Laufzeit vor sich haben sollte, damit sich die Umschuldung auszahlt. Lohnt sich da ein Vergleich wirklich nicht mehr?

Die 15 Jahre sind nur ein Richtwert, am besten rechnen wir ihre Finanzierung gemeinsam durch, um zu sehen ob sich eine Umschuldung lohnt oder nicht. Ausschlaggebend dafür sind hauptsächlich die Konditionen vorher/nachher, der offene Kreditbetrag und die Finanzierungsnebenkosten im Falle einer Umschuldung.