Auch für Privatpersonen und Ein-Personen-Unternehmen eine gute Anlageform

Betriebe sichern sich seit Jahrzehnten mit Vorsorgewohnungen ab. Besonders attraktiv macht diese Anlageform sowohl die Niedrigzinspolitik als auch die steuerlichen Begünstigungen. Die Vorteile dieses konservativen Anlagestils können jedoch auch für Privatpersonen oder EPUs von Interesse sein.

Eine Anlagewohnung:

- bringt steuerliche Vorteile

- stellt eine langfristige Wertsteigerung dar

- ist krisensicher

- ist im Bedarfsfall als Haupt- oder Zweitwohnsitz für Kinder oder Enkelkinder nutzbar

- ist bei finanziellem Notstand ohne Bindungsfrist schnell und nahezu spesenfrei zu veräußern

- ist als Altersvorsorge nutzbar

Steuerliche Vorteile einer Vorsorgewohnung

Einkünfte aus Vermietung und Verpachtung: Einkünfte aus der Vermietung der Vorsorgewohnung können steuerlich geltend gemacht werden. Du kannst dabei nicht nur die tatsächlichen Mieteinnahmen angeben, sondern auch bestimmte Ausgaben, die mit der Vermietung in Zusammenhang stehen, von den Steuern absetzen.

- Abschreibung (AfA): Für das Gebäude der Vorsorgewohnung kannst Du eine lineare Abschreibung für Abnutzung (AfA) geltend machen. Die Abschreibung kann die steuerliche Bemessungsgrundlage mindern und somit zu Steuerersparnissen führen. Die AfA beträgt in der Regel 1,5% bis 2% des Gebäudewerts pro Jahr.

- Werbungskosten: Du kannst Werbungskosten, die im Zusammenhang mit der Vermietung stehen, von den Steuern absetzen. Dazu gehören beispielsweise Zinsen für Darlehen, die zur Finanzierung der Vorsorgewohnung aufgenommen wurden, Betriebskosten, Instandhaltungskosten, Abschreibungen und Versicherungen.

- Vorsteuerabzug: Wenn Du als Unternehmer im Sinne des Umsatzsteuergesetzes handelst und die Vorsorgewohnung umsatzsteuerpflichtig vermietest, kannst Du die Umsatzsteuer (Vorsteuer), die auf Anschaffungs- und Herstellungskosten sowie auf laufende Kosten anfällt, vom Finanzamt zurückfordern.

- Spekulationssteuer: Beim Verkauf einer Immobilie kann unter bestimmten Umständen eine Spekulationssteuer anfallen. Bei Vorsorgewohnungen, die länger als zehn Jahre gehalten werden, entfällt diese Steuer jedoch in der Regel.

Diese steuerlichen Vorteile können dazu beitragen, die Rentabilität einer Vorsorgewohnung zu erhöhen. Es ist jedoch wichtig, die aktuelle Steuergesetzgebung und mögliche Änderungen im Blick zu behalten. Außerdem kann eine individuelle steuerliche Beratung dabei helfen, die Vorteile optimal zu nutzen und mögliche Fallstricke zu vermeiden.

Langfristige Wertsteigerung

Die Entwicklung des Wohnimmobilienpreisindex in Österreich zeigte bis 2023 eine signifikante Steigerung, wobei die Preise für Eigentumswohnungen, sowohl neu als auch gebraucht, stetig anstiegen. Im Jahr 2023 erlebte der Index allerdings eine leichte Abschwächung im Vergleich zu den Vorjahren, mit einer generellen Preisreduktion von -1,6% gegenüber 2022. Diese Daten spiegeln einen allgemeinen Trend wider, dass sich der Markt nach Jahren des starken Wachstums etwas beruhigt, obwohl Eigentumswohnungen außerhalb Wiens immer noch eine interessante Investition darstellen können

Der Unterschied zwischen Vorsorgewohnung und Anlegerwohnung:

Einziger Unterschied ist der Zweck des Kaufs. Bei der Vorsorgewohnung steht die persönliche Absicherung, bei der Anlegerwohnung die Rendite im Vordergrund. Steuerliche Unterscheidungen gibt es keine. Es handelt sich daher um Synonyme.

Die Vorsorgewohnung als krisensichere Geldanlage

Auch in der Weltfinanzkrise, die ihren Anfang im Jahr 2007 nahm, gingen manche Anleger als Gewinner hervor. Eine Gruppe davon war die der Immobilienbesitzer. Sie konnten ihre Gewinne über ein Jahrzehnt hinweg steigern. Deshalb spricht man in diesem Zusammenhang auch von „Betongold“.

Immobilienpreise sind vor Inflation geschützt, die Mieten sind wertgesichert und die Nachfrage bleibt auch in Krisenzeiten bestehen. All diese für den Immobilienbesitzer positiven Umstände tragen dazu bei, dass seine Kaufkraft auch in Krisenzeiten erhalten bleibt.

Die Vorsorgewohnung kann im Bedarfsfall selbst genutzt werden

Zumindest bis der Kaufpreis der Vorsorgewohnung abbezahlt ist, wird diese in der Regel nur befristet vermietet. Nach bedientem Kredit bzw. steuerlichem Totalüberschuss und Ablauf der 20-Jahres-Frist kann sie jedoch auch von dir selbst, deinen Kindern oder Enkelkindern als Haupt- oder Zweitwohnsitz genutzt werden.

Eigennutzung einer Anlagewohnung

Diese ist während der Kreditlaufzeit und dem steuerlichen Totalüberschuss nicht anzuraten. Damit würde das Modell sich zu einer normalen Eigentumswohnung wandeln und alle steuerlichen Vorteile sind dahin und müssen nachbezahlt werden.

Wie viel Eigenkapital soll eingebracht werden?

Die üblichen 20% Eigenmittel, die für Immobilien mit Eigennutzung herangezogen werden, gelten auch für die Vorsorgewohnung. Je höher der Eigenmittelanteil desto niedriger die monatliche Belastung. Damit sinkt auch das allgemeine Risiko.

Aus finanzieller Sicht darf die 40% Marke nicht übersprungen werden. Hier kann es durchaus günstiger sein, gleich zwei Vorsorgewohnungen oder eine mit höherem Kaufpreis zu suchen. Grund dafür ist vor allem, dass die erhaltene Miete ja zur Kapitaltilgung verwendet werden sollte.

Achtung: Solltest du die Wohnung während der Laufzeit des Kredits für dich selbst nutzen wollen, hast du mit einer Steuernachzahlung zu rechnen! Für solche Fälle kann man zur Sicherheit Rücklagen bilden. Man weiß ja schließlich nie im Vorhinein, was im Leben so alles passiert.

Jederzeit veräußerbar

Vollkommen problemlos funktioniert dies erst nach 20 Jahren bzw. steuerlichem Totalüberschuss. Der vorzeitige Verkauf im Bedarfsfall ist dennoch möglich. Sollte die Veräußerung aufgrund finanzieller Nöte vor Ablauf der 20-Jahres-Frist ins Auge gefasst werden, muss man jedoch auch mit der Rückerstattung der beim Kauf abgezogenen Vorsteuer rechnen.

Vor allem als Altersvorsorge und als Privatpension nutzbar

Als Vermieter profitiert man nach Ablauf der 20-Jahres-Frist und getilgtem Kredit von den laufenden Mieteinnahmen. Diese können die zukünftige Pension deutlich unterstützen und so den Ruhestand einkommenssicherer gestalten.

Steuerliche Aspekte

Eine Anleger- oder Vorsorgewohnung betrifft einige steuerliche Aspekte, die man kennen sollte:

Einkommensteuer

Aus steuerrechtlichter Sicht ist man mit Einnahmen einer Vorsorgewohnung einem Unternehmer gleichgestellt. Daher sind die Überschüsse (Ausgaben-Einnahmen) als Einkommensteuer zu berechnen.

Die Berechnung erfolgt hier nach dem herkömmlichen Einkommensteuersatz. Liegt dieser beispielsweise bei 50%, werden zwar die Einnahmen so versteuert, aber auch die sogenannten Werbungskosten. Von € 1.000,- Ausgaben für die Wohnung werden also die 50% abgezogen und die fällige Einkommensteuer um € 500,- reduziert.

Umsatzsteuer

Wer eine neue Immobilie kauft, zahlt in aller Regel 20% Umsatzsteuer. Diese kann man sich im Falle einer Vorsorge- oder Anlegerwohnung aber vom Finanzamt als Vorsteuer zurückzahlen lassen. Voraussetzung dafür ist jedoch, dass die Wohnung für mindestens 20 Jahre vermietet bleibt, ansonsten ist die Umsatzsteuer wieder an das Finanzamt zurückzubezahlen.

Auch noch erwähnenswert ist, dass die Umsatzsteuer für die Vermietung 10% beträgt, wenn die Wohnung zu „Wohnzwecken“ vermietet wird und auch „unecht steuerbefreit“ sein kann, wenn es sich um Büro oder Lagerflächen handelt.

Immobilienertragsteuer

Diese verhält sich wie bei allen Immobilienverkäufen. Sie fällt also nur bei Verkauf oder Übergabe an und wird vom Überschuss berechnet (Verkaufspreis – Ankaufspreis).

Die Risiken einer Vorsorgewohnung

Steuerliche Risiken:

Besonders bei der vorzeitigen Einstellung der Vermietung oder Veräußerung sollte man die Steuernachzahlung nicht aus den Augen verlieren.

Ebenso wichtig ist es, sich mit dem Begriff der „Liebhaberei“ auseinanderzusetzen. Die Immobilie gilt als solche, wenn nach 20 Jahren kein Totalüberschuss erreicht wird, das Objekt also Verluste verursacht. Sobald die Immobilie als Liebhaberei gilt, ist mit Steuernachteilen zu rechnen.

Mietausfallsrisiko:

Bei Mietausfall aufgrund eines Leerstands sind die anfallenden Kosten weiterhin zu tragen. Dann wir man den Kredit sowie Instandhaltungs- und Betriebskosten so lange ohne Mieteinnahmen bedienen müssen, bis das Objekt wieder vermietet ist.

Zinsänderungsrisiko:

Hier gibt es mehrere Möglichkeiten sich abzusichern. Wenn noch genügend monatliches Budget vorhanden ist, um steigende Kreditraten damit decken zu können, kann man auch ohne Zinsabsicherung finanzieren. Falls das Budget knapp ist, oder man sowieso gerne auf der sicheren Seite ist, sind Fixzinskredite oder Zinscaps ein bewährtes Mittel.

Kostenrisiko:

Das Kostenrisiko sollten vor allem Besitzer von Altbauwohnungen nicht aus den Augen verlieren. Mieteinnahmen sind kein Garant für die problemlose Erhaltung, Reparatur und Instandhaltung einer Immobilie. Als Eigentümer trägt man das volle Kostenrisiko.

Optimistische Renditeversprechen: Die Arbeiterkammer spricht bei einem Renditeversprechen von 3,5 % bis 3,9 % oder einem „Vermietungsgrad von bis zu 100 Prozent“ von überzogenem Optimismus. Immobilienanlage rechnen sich über sehr lange Zeiträume, kurzfristige Hochrechnungen sind hier ohnehin nicht relevant.

Wann gilt die Vorsorgewohnung als Liebhaberei?

Wenn man nach 20 Jahren keinen Totalüberschuss erzielt und bei der Bewirtschaftung des Mietobjekts Verluste entstehen, spricht das Finanzamt von Liebhaberei. Das Erreichen des Totalüberschusses wird in einer sogenannten Prognoserechnung festgehalten. Einfach ausgedrückt: Da man als Immobilienvermieter als Geschäftsperson auftritt und Ausgaben steuerlich geltend machen kann, muss dieses Geschäft auch früher oder später Gewinn erzielen.

Alternativen zur Geldanlage in Immobilien

Anstatt sein Geld in eine Vorsorgewohnung zu stecken, kann man alternativ auch in folgende zwei Modelle investieren:

Das Bauherrenmodell

Eine sanierungsbedürftige Immobilie wird von einer Investorengruppe erstanden, saniert und vermietet. Auch hier genießt man als Investor steuerliche Vorteile, die der einer Vorsorgewohnung ähnlich sind. Eine Unterscheidung wird zwischen großem und kleinem Bauherrenmodell getroffen, wobei der große Bauherr mehr Einfluss nehmen und mehr Rendite erwarten kann, jedoch dafür auch mehr finanzielles Risiko trägt.

Immobilienfonds

Immobilienfonds bergen weniger finanzielles Risiko und sind schon um kleinere Anlagebeträge ab 2.000 Euro zu erstehen. Wenn man das Kredit- oder Zinsänderungsrisiko nicht tragen will oder schlicht keine Eigenmittel besitzt, greift man besser zum Immobilienfonds.

Falls du unsicher bist, unterstützen wir dich sehr gerne in einem unverbindlichen Beratungsgespräch über die Vor- und Nachteile einer Immobilie als Anlage und können dir auch Beispielrechnungen und Finanzierungsangebote zur Verfügung stellen. Wir freuen uns auf deine Anfrage!

Vorteile und Nachteile einer Vorsorgewohnung

Wie alles im Leben hat auch die Geldanlage in Immobilien ihre positiven und negativen Seiten.

| Vorteile | Nachteile |

|---|---|

| stabiler Werterhalt | zu Beginn steile Lernkurve, um steuerliche Vorteile gut nutzen zu können |

| vergleichsweise hohe Renditen | Veräußerung kann je nach Marktlage mehrere Monate dauern |

| Finanzierung wird großteils vom Mieter bezahlt | Mietausfallsrisiko |

| Je nach Eigenmittelanteil zusätzliches monatliches Einkommen | Zinsrisiko (bei variabler Verzinsung) |

Die optimale Vorsorgewohnung finden

Um die Risiken als Inhaber einer Vorsorgewohnung zu minimieren, sollte schon bei der Auswahl des Objektes mit Bedacht vorgegangen werden. Doch woran erkennt man eine gute Vorsorgewohnung?

Einige wichtige Faktoren sind:

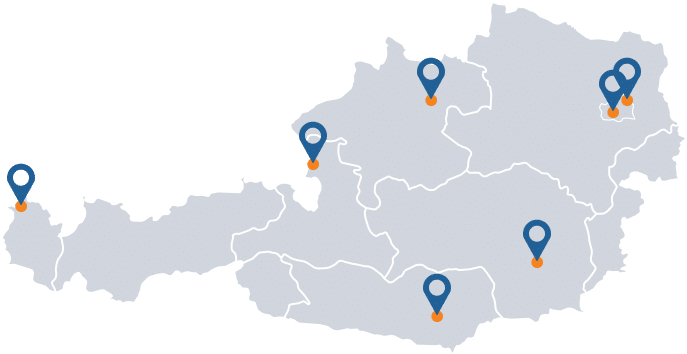

- gute Lage: Die Lage der Immobilie entscheidet nicht zuletzt darüber, ob das Objekt begehrt ist oder das Risiko für Mietausfälle steigt. Eine Mietwohnung am Land wird in der Regel schwieriger zu vermieten sein, als eine zentral gelegene Stadtwohnung. Auch die durchschnittlichen Mieteinnahmen unterscheiden sich von Gebiet zu Gebiet teils stark. Diese sollten immer in Relation zum Kaufpreis gesetzt werden. Denn sind die Mieteinnahmen niedrig, der Kaufpreis aber hoch, wird es schwierig, Gewinn zu erzielen. Ideal sind ein angemessener Kaufpreis bei recht guten Mietsätzen.

- Neubau: Altbauwohnungen haben nicht selten ein hohes Maß an Charme. Das kann günstig sein. Nachteilig wird eine Altbauwohnung jedoch dann, wenn der Grundriss modernen Anforderungen nicht mehr entspricht, hohe Betriebskosten bezahlt werden müssen oder laufende Sanierungen anstehen. In diesem Fall ist man mit einer Neubauwohnung auf der sicheren Seite. Zudem hat eine Neubauwohnung steuerliche Vorteile. Hier kann die Miete individuell vereinbart werden, während eine Altbauwohnung den Bestimmungen des Mietrechtsgesetzes in vollem Umfang unterliegt.

- Wohnungsgröße: In Zeiten, in denen Miet- und Energiepreise stetig steigen, sind große Wohnungen für Personen mit einem niedrigen bis durchschnittlichen Einkommen häufig schlichtweg nicht mehr leistbar. Kleinere Wohnungen bis maximal 60 m2 können am leichtesten vermietet werden.

- Hochwertige Ausstattung: Ob ein Objekt leicht vermietet werden kann, hängt natürlich auch von der Ausstattung ab. Es lohnt sich hier etwas mehr Geld in die Hand zu nehmen und die Wohnung mit einer hochwertigen Einbauküche und modernen Sanitätsobjekten auszustatten. Auch zusätzliche Flächen wie ein Balkon oder eine Terrasse sowie ein Kellerabteil werten eine Wohnung auf.

Häufige Fragen

Wie viel Eigenkapital benötigt man für eine Vorsorgewohnung?

Empfehlenswert ist eine Eigenmittelquote von 30-50%. Die Finanzierung selbst ist zwar auch mit weniger möglich, das Risiko wird durch eine höhere Quote aber reduziert.

Wie lange muss eine Vorsorgewohnung vermietet werden?

20 Jahre, um die Umsatzsteuerbefreiung zu nutzen. Wird die Wohnung davor weiterverkauft oder selbst genutzt, muss die Umsatzsteuer zurück bezahlt werden.

Was versteht man unter Vorsorgewohnung?

Eine Vorsorgewohnung wird nicht zum Zweck der Eigennutzung sondern zu Renditegründen gekauft. Die Wohnung wird vermietet und die Einnahmen generieren auf lange Sicht ein Zusatzeinkommen. Viele verwenden diese Anlageform als zusätzliche Absicherung in der Pension.

Das Prinzip mit dem Bauherrenmodell kannte ich bisher noch nicht. Es ergibt allerdings Sinn, dass man eine Unterscheidung zwischen großem und kleinem Bauherrenmodell macht und der große Bauherr mehr finanzielles Risiko trägt. Wir fangen nun auch an in Immobilien zu investieren, daher ist das Thema sehr interessant für mich.

Ich möchte mir eine Anlegerwohnung als Altersvorsorge anschaffen. Grundsätzlich kann ich gut 80 % des Kaufpreises mit Eigenmitteln stemmen. Ist es nun besser nur über die verbleibenden 20 % des Kaufpreises einen Kredit aufzunehmen oder sollte man das Eigenkapital besser anderweitig investieren bzw. ansparen und die Wohnung zu 100 % finanzieren?

Im Detail muss ein solcher Kauf mit einem Steuerberater abgeklärt werden, gerne helfen auch wir bei den ersten Berechnungen, dazu bitte einfach eine unverbindliche Anfrage stellen. Grundsätzlich richtig ist aber, dass der steuerliche Vorteil größer ausfällt, wenn die Finanzierungssumme größer ist. In der Praxis liegt der Eigenmittelanteil bei Vorsorgewohnungen meist zwischen 20% und 40%.