Was ist ein endfälliger Kredit?

Bei einer herkömmlichen Finanzierung wird eine monatliche Rate fällig, die sich aus Tilgungsbetrag plus Zinsen zusammensetzt. Anders verhält es sich beim endfälligen Kredit: Während der Finanzierungslaufzeit werden lediglich die Zinsen bezahlt. Dafür wird am Ende der Laufzeit der gesamte Kreditbetrag fällig.

Im Kontrast zum endfälligen Kredit steht der Annuitätenkredit, bei dem sich die monatliche Rate aus Zinsen und Tilgung zusammensetzt und über die gesamte Laufzeit konstant bleibt. Sie beinhalten bereits die Zinsbeträge.

Die Annuitäten, also die monatlichen, fixen Raten, bleiben dabei über die Kreditdauer gleich hoch. Jedoch ändert sich ihre Zusammensetzung. Anfangs ist die Zinsbelastung höher und der Anteil der Kredittilgung geringer. Mit zunehmender Rückzahlung fallen immer weniger Zinsen an und die Tilgung macht den höheren Prozentsatz der Rate aus.

Zinsschwankungen, etwa des EURIBOR, beeinflussen die Konditionen beider Kreditarten, endfälliger wie auch Annuitätenkredit, was zu variablen Zahlungsbelastungen führen kann.

Tilgungsträger – Zusatzprodukt zur Absicherung

Obwohl zunächst nur Zinsen gezahlt werden, was den endfälligen Kredit anfangs attraktiv erscheinen lässt, muss man sich stets Bewusst sein, dass die Bank am Ende der Laufzeit die Rückzahlung der gesamten Finanzierungssumme fordert. Woher kommt dann das Geld für die Tilgung?

Die Bank wird sich bereits im Vorfeld absichern und sicherstellen, dass die Finanzierung auch zurückgezahlt werden kann. In den meisten Fällen verkauft sie dafür bei Abschluss der Finanzierung ein Ansparprodukt mit. Das kann beispielsweise eine fondsgebundene Lebensversicherung sein.

Dadurch steigen natürlich die Kosten für den Kreditnehmer. Denn er zahlt während der Laufzeit einerseits Zinsen und andererseits monatliche Sparprämien an einen sogenannten „Tilgungsträger“. Die Erträge daraus sollen am Ende der Laufzeit den Kredit tilgen. Alternativ können Immobilien oder andere Vermögenswerte zur Sicherung des Kredits genutzt werden. In diesem Fall trägt sich die Bank ins Grundbuch der Immobilie ein. Der Finanzierungsbetrag wird am Ende der Laufzeit durch den Verkauf der Immobilie gesichert.

Vorteile endfälliger Kredit

Spricht man mit einem Finanzierungsspezialisten, sind die Vorteile eines endfälligen Kredits nicht besonders weitreichend. Diese Finanzierungsform ist nur in wenigen, speziellen Fällen sinnvoll. Etwa wenn eine Erbschaft für die Rückzahlung herangezogen werden kann oder eine Immobilie den gewünschten Ertrag bringt. In der Regel überwiegen allerdings die Nachteile. Daher findet diese Kreditform kaum noch Verwendung.

Nachteile endfälliger Kredit

Ein großer Nachteil des endfälligen Kredits ist die gleichbleibend hohe Zinsbelastung. Während bei einem Annuitätenkredit monatlich nicht nur Zinsen, sondern auch Teile der Finanzierungssumme zurückbezahlt werden, reduziert sich die aushaftende Kreditsumme Monat für Monat. Da sich die Zinsen immer aus der verbleibenden Verbindlichkeit errechnen, werden diese auch kontinuierlich geringer. Das ist beim endfälligen Kredit nicht der Fall.

Ein weiterer negativer Aspekt ist das Performance-Risiko des Tilgungsträgers. Gerade fondsgebundene Lebensversicherungen, die in der Vergangenheit gerne für diese Art der Finanzierung herangezogen wurden, lieferten oft nicht den gewünschten Ertrag. Sie haben sich nicht wie erwartet entwickelt.

Dadurch steht am Ende der Laufzeit nicht der benötigte Tilgungsbetrag zur Verfügung, was bedeutet, dass eine Anschlussfinanzierung nötig ist. Das geht gegen die ursprüngliche Idee. Denn an sich sollte die Rendite den zu zahlenden Betrag sogar übertreffen. Passiert ist das meist nicht. Gerade durch die große Finanzkrise sind viele Fonds deutlich hinter ihrer erwarteten Rendite geblieben.

In einer gesunden Marktwirtschaft sind Sparzinsen immer geringer als Kreditzinsen. Was im Umkehrschluss bedeutet, dass ein endfälliger Kredit mit Tilgungsträger nur mit einem gewissen Risiko betrachtet werden darf. Für den durchschnittlichen Immobilienkäufer ist diese Finanzierungsform daher gänzlich ungeeignet.

Endfälliger Schweizer Franken Kredit

In den 1990er-Jahren waren Schweizer Franken Kredite ein Trendprodukt der Immobilienfinanzierung. In den meisten Fällen wurden sie als endfällige Kredite angeboten.

Dabei entstanden einige Probleme. Denn bis heute haften viele dieser Kredite aus, obwohl sie schon längst kaum noch vergeben werden. Das Produkt war in zweierlei Hinsicht hoch spekulativ:

- Erstens besteht das Risiko einer schlechten Performance des Tilgungsträgers. Die Produkte erzielten nicht die erwarteten Erträge, die zur Abzahlung der Finanzierung herangezogen werden sollten.

- Hinzu kommt das Währungsrisiko, speziell bei Krediten in Fremdwährungen wie dem Schweizer Franken. Und gerade gegenüber dem Schweizer Franken hat der Euro starke Kursverluste hinnehmen müssen.

Somit wurden alle hoch gepriesenen Schweizer Franken Kredite zu extrem teuren Finanzierungsprodukten. Endfällige Kredite, die auf unterdurchschnittlich performenden Tilgungsträgern basieren, führten oft zu besonders nachteiligen Ergebnissen.

Alternativen zum Schweizer Franken Kredit

Du hast noch einen Schweizer Franken Kredit? Ob sich eine Umschuldung lohnt, hängt von vielen Faktoren ab, die in einem persönlichen Gespräch mit den OPTIFIN Finanzierungsspezialisten geklärt werden können.

Aktuell ist die Vergabe von Fremdwährungskrediten im privaten Sektor nicht mehr üblich. Auch endfällige Kredite kommen nur mehr sehr selten vor.

Solltest du bereits einen großen Tilgungsträger besparen (Versicherung, Aktienfonds etc.) und daher eine solche Kreditform in Erwägung ziehen, empfehlen wir vorab das Gespräch mit einem unabhängigen Finanzierungsexperten. Denn auch für solche Fälle kann der Annuitäten-basierte Hypothekarkredit die geeignete Form sein. Speziell dann, wenn man als Finanzierungsform die variable Verzinsung und einen lange Laufzeit wählt. Denn eine Sondertilgung bei Auszahlung des Tilgungsträgers ist immer möglich. Unsere Erfahrung bei OPTIFIN zeigt, dass Bauherren und Eigenheimfinanzierer wohlberaten sind, übermäßige Risiken zu meiden.

Endfälligen Kredit vorzeitig rückzahlen

Wie bei einem herkömmlichen Annuitätenkredit kann auch eine endfällige Finanzierung vorzeitig zurückbezahlt werden. Wurde die Finanzierung mit einer variablen Verzinsung abgeschlossen, kann sie jederzeit kostenfrei getilgt werden. Anders verhält es sich bei einer fixen Verzinsung. Hier sind vorzeitige Tilgungen in der Regel mit einer Pönalzahlung von 1 % belegt.

Bei endfälligen Krediten für Unternehmen sind meist keine vorzeitigen Rückzahlungen oder Sondertilgungen möglich.

Häufig gestellte Fragen

Wann endfälliges Darlehen sinnvoll?

Die Aufnahme eines endfälligen Kredits ist nur in sehr wenigen Fällen zu empfehlen. Ein Beispiel wäre eine erwartete Erbschaft, die zur Rückzahlung des Kredits verwendet werden soll.

Was ist ein Endfälligkeitsdarlehen?

Bei einem endfälligen Kredit werden zunächst lediglich die Zinsen bezahlt. Erst nach Ende der Laufzeit muss die Finanzierungssumme getilgt werden.

Welche Bank bietet Endfälliges Darlehen?

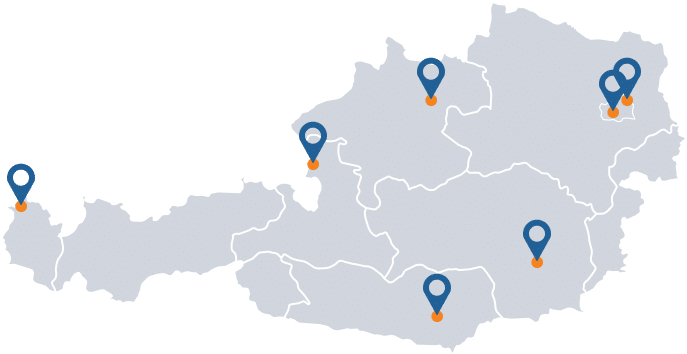

Welche Banken endfällige Kredite anbieten, ist nicht pauschal zu beantworten. Das hängt von verschiedenen Faktoren ab. Die OPTIFIN Finanzierungsexperten beraten dich gerne dazu.

Wie berechnet man ein endfälliges Darlehen?

Bei einem endfälligen Kredit sind während der Laufzeit lediglich die Zinsen zu bezahlen. Diese können fix oder variabel sein. Basis für die Berechnung der Zinsen ist die Finanzierungssumme.

Wie funktioniert ein Fremdwährungskredit?

Fremdwährungskredite sind meist endfällige Kredite. Das bedeutet, dass während der Laufzeit lediglich die Zinsen bezahlt werden. Erst danach wird die Finanzierungssumme getilgt. Im privaten Bereich werden keine Fremdwährungskredite mehr vergeben.