Worum handelt es sich bei einem Finanzierungsplan?

Der Finanzierungsplan ist eine Gliederung, die einen Überblick darüber gibt, welche Anschaffungskosten, Nebenkosten und Finanzierungskosten anfallen und auf welche Art und Weise die jeweiligen Kosten finanziert werden sollen. Dies bedeutet, dass allen Kosten die jeweilige Finanzierungsquelle zugeordnet wird.

Das Ziel ist es, übersichtlich darzustellen wann welche Geldmittel für welche Kosten eingeplant sind.

Das hat beispielsweise bei einem Hausbauprojekt mit Hauskredit große Vorteile, da dort Gelder zu verschiedensten Zeitpunkten Ein- und Ausghen.

Nicht zu verwechseln ist der Finanzierungsplan mit einem Finanzplan, denn dieser umfasst die gesamte Finanzplanung eines Haushaltes, also nicht nur die Finanzierungen, sondern auch das monatliche Einkommen, Altersvorsorge, Rücklagen etc.

Welche Aufgabe hat der Finanzierungsplan?

In der Regel benötigen Banken einen Finanzierungsplan, für folgende Kreditformen:

- Investitionskredite

- Existenzgründungsdarlehen

- Spezialkredite

- Baukredite

- Größere Konsumentenkredite

Der Finanzierungsplan ist dann eine von mehreren Unterlagen, die der Kreditsuchende einzureichen hat.

Somit ergänzt der Finanzierungsplan häufig insbesondere einen Einkommensnachweis, eine Vermögensaufstellung sowie eine Aufstellung über mögliche Sicherheiten.

Wie ist ein Finanzierungsplan aufgebaut?

Der Finanzierungsplan besteht aus drei Hauptbausteinen:

- Kosten

- Eigenkapital

- Fremdkapital

Das erste Element eines Finanzierungsplan sind die Kosten. Dabei ist es wichtig, dass tatsächlich sämtliche Kosten aufgezählt werden, die im Zusammenhang mit der zu finanzierenden Immobilie stehen. Die Gesamtkosten setzen sich aus Anschaffungs- bzw. Herstellungskosten, Ausgaben für Möblierung, Sanierung und Zubauten, sowie den Finanzierungs- und Kaufnebenkosten zusammen.

Das zweite Grundelement eines Finanzierungsplans ist das Eigenkapital. Hier werden sämtliche Mittel aufgeführt, die der Kreditnehmer als Eigenkapital in die Finanzierung einbinden kann. Dabei kann es sich zum Beispiel um Bankguthaben, veräußerbare Wertpapiere oder auch um Sachwerte handeln, die leicht liquidierbar sind. Ebenfalls als Eigenmittel wird häufig die Eigenleistung am Bau angerechnet, wenn durch die Arbeit des Bauherrn zum Beispiel an Handwerkern mit den entsprechenden Kosten eingespart werden kann.

Der dritte Baustein des Finanzierungsplans ist das Fremdkapital. Aufgeführt werden dabei alle Fremdmittel, die von verschiedenen Seiten aus zur Verfügung gestellt werden, um die zuvor genannten Kosten abzudecken. So enthält der Finanzierungsplan zum Beispiel genaue Angaben dazu, welche Art von Fremdfinanzierung vorliegt, also beispielsweise ein Baukredit und ein Konsumentendarlehen oder ein zusätzliches Bauspardarlehen. Auch Förderungen oder aus der Familie bereitgestelltes Kapital zählt hier hinzu.

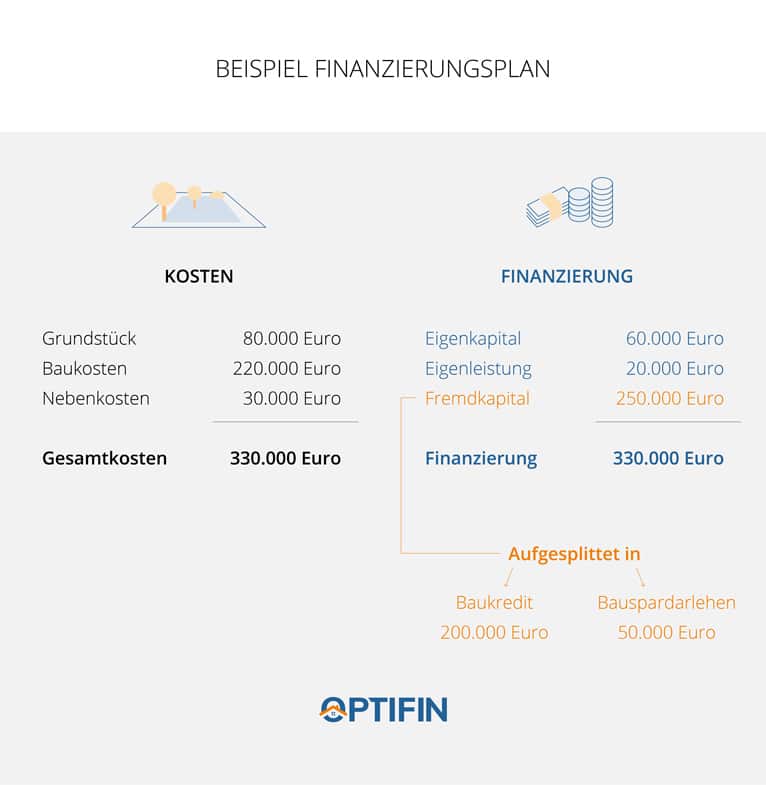

Wie kann der Finanzierungsplan im Detail aussehen: ein Beispiel

Das folgende Beispiel beschreibt, wie der Finanzierungsplan im Rahmen einer Eigenheimfinanzierung aussehen könnte:

An diesem beispielhaften Finanzierungsplan ist deutlich zu erkennen, dass die Gesamtkosten identisch mit der gesamten Finanzierung sein müssen. Dabei ist genau aufgeteilt, wie sich die Kosten und die Finanzierung zusammensetzen.

In gewissem Sinne ähnelt der Finanzierungsplan daher einer Bilanz, denn auch dort müssen beide Seiten die gleiche Summe haben. Beim Finanzplan sind die Kosten praktisch die Aktiva der Bilanz und die Finanzierungsmittel zeigen die Mittelherkunft, sind also vergleichbar mit der Passivseite einer Bilanz.

So lassen sich mit einem Finanzplan auch mögliche Probleme entdecken, wenn zum Beispiel die Kosten nicht vollständig durch Eigen- und Fremdkapital abgedeckt sind.

Strategische Finanzplanung: Einbindung des Finanzierungsplans in die langfristige Finanzstrategie

Für Immobilienkäufer ist die strategische Finanzplanung ein unverzichtbarer Schritt auf dem Weg zum eigenen Heim. Sie hilft nicht nur, das Traumhaus zu finanzieren, sondern auch, langfristige finanzielle Sicherheit zu gewährleisten.

Die strategische Finanzplanung betrachtet auch, wie viel Eigenkapital eingebracht werden kann und welche Finanzierungsmodelle am besten geeignet sind, um die restlichen Kosten zu decken. Hierbei werden verschiedene Finanzierungsoptionen wie Hypothekendarlehen, Bausparverträge oder staatliche Fördermittel bewertet. Besonderes Augenmerk liegt auf den Konditionen wie Zinssatz, Laufzeit und Tilgungsmodalitäten, um die Gesamtbelastung über die Jahre hinweg zu optimieren.

Risikomanagement ist ebenfalls ein kritischer Teil der Planung. Immobilienkäufer sollten mögliche finanzielle Risiken, wie Einkommensverlust oder unerwartete Reparaturen, bedenken und Strategien entwickeln, um diese abzufedern. Dies kann durch den Aufbau eines Notfallfonds, den Abschluss von Versicherungen oder flexible Finanzierungsoptionen geschehen.

Flexibilität und Anpassungsfähigkeit sind essenziell, da sich persönliche und wirtschaftliche Bedingungen ändern können. Eine regelmäßige Überprüfung und Anpassung des Finanzierungsplans stellt sicher, dass dieser auch in Zukunft den Bedürfnissen des Immobilienkäufers entspricht und auf Veränderungen im Markt oder im persönlichen Leben reagieren kann.

Für Immobilienkäufer ist die Einbindung des Finanzierungsplans in eine umfassende strategische Finanzplanung der Schlüssel zum Erfolg. Sie bietet einen klaren Fahrplan, identifiziert finanzielle Herausforderungen im Voraus und ermöglicht es, proaktiv Maßnahmen zu ergreifen, um das Ziel – das eigene Heim – sicher und nachhaltig zu erreichen.

FAQs

Was versteht man unter einem Finanzierungsplan?

Der Finanzierungsplan enthält alle Informationen über die Geldflüsse eines Finanzierungsprojektes. Das sind bspw. die Eigenmittel (auch solche die erst in späteren Jahren verfügbar sind) die Finanzierung der Bank, Förderungen und die geplante Rückzahlung der einzelnen Posten.

Wer erstellt einen Finanzierungsplan?

Im besten Fall die OPTIFIN Finanzierungsspezialisten. Sie haben jahrelange Erfahrung und unterstützen tatkräftig und kompetent.